Die EU-Auswertungen unterteilen sich in:

Wichtiger Hinweis: Generell ist zu beachten, dass ein Beleg nur dann von den EU-Auswertungen berücksichtigt wird, wenn in der USt.IdNr. zumindest das zwei Zeichen lange EU-Landeskürzel eingetragen ist. Ohne diesen Eintrag kann auch kein korrekter Abgleich gemacht werden. Inlandsbelege werden anhand der in den Mandantendaten eingetragenen eigenen USt.IdNr. ausgefiltert. Dort muss zumindest das Landeskürzel ("DE" für Deutschland oder "AT" für Österreich) eingetragen werden.

Als EU-Auslandsbelege gelten dann diejenigen Belege, die eine der z. Zt. 26 anderen EU-Landeskürzel tragen.

Im EU-Journal werden die Buchungen

ausgedruckt, in denen eine EU-UST.IdNr. angegeben

ist.

EB-Buchungen, die keinen Bezug zu Belegen haben (Einfacher Saldenvortrag),

werden nicht in der Liste aufgeführt.

Geben Sie hier den Buchungszeitraum ein, für den ein EU-Journal gedruckt werden soll.

Standardvorgabe ist, dass das EU-Journal für alle EU-Mitglieder ausgedruckt wird. Falls es nur für ein spezielles EU-Land ausgedruckt werden soll, so ist dieses in der Kombobox betreffende EU-Landeskennzeichen einzugeben.

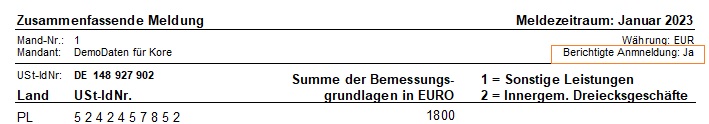

Aufgrund von EU-Bestimmungen wurde bereits 1993 ein Anmeldeverfahren

beim Bundesamt für Finanzen eingeführt, die sogenannte "Zusammenfassende

Meldung". In ihr werden alle steuerlich relevanten Geschäftsvorfälle

mit im EU-Ausland beheimateten Geschäftspartnern zu einer Meldung an das

Bundesamt für Finanzen zusammengefasst.

Die Umsatzsteuer-Identnummer kann im

Personenkonto oder im Beleg eingetragen werden.

Die Zusammenfassende Meldung enthält Warenlieferungen, Dreiecksgeschäfte und Sonstige Leistungen (ab 2010) an Kunden innerhalb der EG mit Umsatzsteuer-Identnummer im Beleg.

KZ 41 - Warenlieferungen

KZ 42 - Dreiecksgeschäfte (Kennung 2)

KZ 21 - Sonstige Leistungen (Kennung 1)

(analog zu den Werten der Kennzeichen in der Umsatzsteuervoranmeldung. Die Kennzeichen sind beim jeweiligen Erlöskonto hinterlegt.)

Die ZM ist bis zum 25. des Folgemonats für den jeweiligen Meldezeitraum (Monat/Quartal/Kalenderjahr) zu übermitteln.

Liegt die Summe der Bemessungsgrundlagen für innergemeinschaftliche Warenlieferungen im aktuellen und den vier vorangegangenen Quartalen jeweils unter 100.000,00 Euro, darf pro Quartal gemeldet werden.

Übersteigt die Summe der Bemessungsgrundlagen während des laufenden Quartals diese Grenze, muss zum jeweiligen Stichtag (25. des Folgemonats) eine Monats-ZM bzw. eine Zweimonats-ZM abgegeben werden.

Liegt die Summe der Bemessungsgrundlagen für innergemeinschaftliche Warenlieferungen im vorangegangenen und laufenden Kalenderjahr unter 200.000,00 Euro wird zum 25. Tag nach Ablauf des Kalenderjahres gemeldet. Voraussetzung ist, dass auch die Umsatzsteuer nur jährlich zu melden und zu entrichten ist.

Eine gewährte Dauerfristverlängerung betrifft NICHT die Zusammenfassende Meldung. Die Terminanzeige im Programm berücksichtigt dies.

Eine gewährte Istversteuerung betrifft NICHT die Zusammenfassende Meldung. Dies wird vom Programm berücksichtigt.

In der ZM werden nur gebuchte Belege (R / G) berücksichtigt, die beim Kunden (mit Identnummer) mit einem bestimmten Gegenkonto (Umsatzsteuer-Kennzeichen) entstehen.

Die OP-Verrechnung (O) bucht nur innerhalb des Personenkontos um, daher wird keine Veränderung bewirkt, die eine Auswertung auf die ZM hat.

Auch Zahlungen (Z) werden nicht berücksichtigt, da die Meldung bereits beim Einbuchen der Rechnung erfolgt (Ausnahme: die direkte Skontorückrechnung mit Skontobetrag in der Zahlungszeile).

Die Ausbuchung eines Rest-OP muss über eine Gutschrift erfolgen:

R 1000,00 Gegenkonto mit KZ 21/41/42 --> ZM

G 300,00 Gegenkonto mit KZ 21/41/42 --> ZM

anschließende OP-Verrechnung (ohne Berücksichtigung in der ZM):

R 700,00

G 0,00

Im Menüpunkt Abgleich können die Beträge, die in der Umsatzsteuer-Voranmeldung und in der Zusammenfassenden Meldung ermittelt werden, in verschiedenen Listen abgeglichen werden:

Einzelnachweis ZM nach UST-Identnummer: In dieser Liste werden die Werte je Umsatzsteuer-Identnummer und Art (Warenlieferung, Sonst. Leistungen, Dreiecksgeschäfte) gruppiert ausgegeben.

Einzelnachweis ZM nach Umsatzsteuer-Kennziffer: Diese Liste ist zum Abgleich mit der Umsatzsteuervoranmeldung vorgesehen.

Umsatzsteuer-Einzelnachweis der Kennzeichen 21/41/42: Diese Liste ermittelt die Werte der Umsatzsteuer-Voranmeldung. Evtl. fehlende Umsatzsteuer-Identnummern bei den betreffenden Kundenkonten werden angezeigt.

Liste der übermittelten Zusammenfassenden Meldungen (Druckvermerk!)

Es kann allerdings auch auf freiwilliger Basis monatlich gemeldet werden. Dann ist hier bei der ersten monatlichen Meldung ein Häkchen zu setzen. Ein evtl. Widerruf ist erst nach Ablauf des Kalenderjahres möglich.

Zur Übertragung der Zusammenfassenden Meldung klicken Sie auf den Elster-Button. Verfahren Sie hier wie bei der Umsatzsteuervoranmeldung.

ACHTUNG: die Meldung kann nur mit einem gültigen Elster-Zertifikat erfolgen!

Verwaltung/Import der Elster-Zertifikate

Auf der Liste, die bei der Auswahl von 'Liste drucken' ausgedruckt wird, ist nun rechts oben angegeben, ob es sich um eine berichtige Anmeldung handelt. Bei einer berichtigten Anmeldung handelt es sich um eine Differenzmeldung. Wenn sich also seit der letzten Meldung in diesem Meldezeitraum keine ZM-relevanten Werte geändert haben, ist die Ausgabe leer. Die Listen im Abschnitt ‚Abgleich‘ können dagegen zum Ausdruck aller ZM-relevanten Werte genutzt werden.

Im Unterpunkt "Gespeicherte Elster-Meldungen" werden die übertragenen ZM-Meldungen als PDF gespeichert

Meldungen, die keine Werte enthalten, müssen nicht erfolgen.

Es kann allerdings notwendig sein, eine bereits erfolgte Meldung durch eine Null-Meldung zu korrigieren.

Die Ausgabe der Zusammenfassenden Meldung erfolgt mit Deckblatt und Einlegebögen. Diese können direkt an die Meldestelle gesendet werden.

Zur Info:

Verwendete Software: Finanzbuchhaltung

Hersteller:

Gesellschaft für Datentechnik

und Informationssysteme mbH

Klaus-von-Klitzingstr. 1

76829 Landau

Datum und Aktenzeichen

der Programmzulassung: 12.09.1995 - S 7427 c - ZU 24 -

Im EU-Einzelnachweis werden die Rechnungs- und Gutschriftsbelege der

selektierten EU-Kunden oder Lieferanten ausgedruckt.

Pro Konto und verwendeter USt.IdNr. wird eine eigene Gruppenkopfzeile ausgedruckt.

Es werden die USt.Id.-Nummern, die in den Belegen eingetragen sind, berücksichtigt.

Ausgabe einer Liste der EU-Umsätze, kumuliert nach der Steuerart.

Die restlichen Selektionen wie EU-Einzelnachweis.