In der Umsatzsteuervoranmeldung 2005 sind folgende Umsatzsteuerkennziffern hinzugekommen:

Unter dem Absatz „Umsätze, für die als Leistungsempfänger die Steuer nach § 13b Abs. 2 UStG geschuldet wird“:

52 – Leistungen eines im Ausland ansässigen Unternehmers (§13b Abs.1 Satz 1 Nr. 1 und 5 UStG) – (Formularzeile 48). Die ermittelte Steuer wird unter der Kennziffer 53 ausgewiesen.

73 – Lieferungen sicherungsübereigneter Gegenstände und Umsätze, die unter das GrEStG fallen (§ 13b Abs. 1 Satz 1 Nr. 2 und 3 UStG) – (Formularzeile 49). Die ermittelte Steuer wird unter der Kennziffer 74 ausgewiesen.

84 – Bauleistungen eines im Inland ansässigen Unternehmers (§ 13b Abs. 1 Satz 1 Nr. 4 UStG) – (Formularzeile 48). Die ermittelte Steuer wird unter der Kennziffer 85 ausgewiesen.

Weggefallen gegenüber 2004 sind die bisherigen Kennziffern 54, 55 und 57 (Steuerausweis bei 58) unter dem Absatz „Umsätze, für die als Leistungsempfänger die Steuer nach § 13b Abs. 2 UStG geschuldet wird“.

Diese Kennziffern, die bisher nach Steuerprozentsätzen untergliedert waren (54 = 16%, 55 = 7%, 57 = andere Steuersätze) wurden durch die neuen oben genannten Kennziffern ersetzt. Diese neuen Kennziffern gliedern sich nicht nach den Prozentsätzen, sondern nach der Art des Steuerfalles (s.o.) und können daher programmtechnisch nicht automatisch umgesetzt werden!

Für die Bauleistungen nach §13b UStG sind in den DATEV-Kontenrahmen SKR03 und SKR04 folgende Konten vorgesehen.

Die benötigten Konten sind im Sachkontenstamm der Finanzbuchhaltung anzulegen.

| Kontobezeichnung | SKR03 |

SKR04 |

Kontenart |

St.Schl. |

KZ-USt |

| Aufzuteilende Vorsteuer nach § 13 b UStG | 1567 |

1417 |

Vorsteuer |

0 |

67 |

| Aufzuteilende Vorsteuer nach § 13 b UStG 19% | 1569 |

1419 |

Vorsteuer |

0 |

67 |

| Abziehbare Vorsteuer nach § 13 b UStG | 1578 |

1408 |

Vorsteuer |

0 |

67 |

| Abziehbare Vorsteuer nach § 13 b UStG 19% | 1577 |

1407 |

Vorsteuer |

0 |

67 |

| Umsatzsteuer nach § 13 b UStG, 16% Umsatzsteuer (für Direktbuchungen) | 1758 |

3833 |

MWSt. |

0 |

x |

| Umsatzsteuer nach § 13 b UStG | 1785 |

3835 |

MWSt. |

0 |

x |

| Umsatzsteuer nach § 13 b UStG 19 % | 1787 |

3837 |

MWSt. |

0 |

x |

| Erlöse aus Leistungen, für die der Leistungsempfänger die Umsatzsteuer nach §13b UStG schuldet | 8337 |

4337 |

Umsatzerlöse |

0 |

60 |

| Leistungen ausländischer Unternehmer (§ 13b Abs. 1 Satz 1 Nr. 1 UStG) | x |

x |

x |

x |

x |

| Lieferung von Gas und Elektrizität im Ausland ansässiger Unternehmer Kennziffer 52/53 UStVA 2005 | x |

x |

x |

x |

x |

| Leistungen, für die der Leistungsempfänger die Steuer nach § 13 b UStG schuldet 7% Vorsteuer und 7% Umsatzsteuer | 3115 |

5915 |

Allgemein |

30 |

x |

| Leistungen, für die der Leistungsempfänger die Steuer nach § 13 b UStG schuldet 16% Vorsteuer und 16% Umsatzsteuer | 3125 |

5925 |

Allgemein |

31 |

x |

| Leistungen , für die der Leistungsempfänger die Steuer nach § 13 b UStG schuldet ohne Vorsteuer und 7% Umsatzsteuer | 3135 |

5935 |

Allgemein |

32 |

x |

| Leistungen, für die der Leistungsempfänger die Steuer nach § 13 b UStG schuldet ohne Vorsteuer und 16% Umsatzsteuer | 3145 |

5945 |

Allgemein |

33 |

x |

| Lieferungen von sicherungsübereigneten Gegenständen (§ 13b Abs. 1 Satz 1 Nr. 2 UStG) | x |

x |

x |

x |

x |

| Umsätze, die unter das Grunderwerbssteuergesetz fallen (§ 13b Abs. 1 Satz 1 Nr. 3 UStG) Kennziffer 73/74 UstVA 2005 | x |

x |

x |

x |

x |

| Leistungen, für die der Leistungsempfänger die Steuer nach § 13 b UStG schuldet 7% Vorsteuer und 7% Umsatzsteuer | Indiv. Einzu-richten |

Indiv. Einzu-richten |

Allgemein |

34 |

x |

| Leistungen, für die der Leistungsempfänger die Steuer nach § 13 b UStG schuldet 16% Vorsteuer und 16% Umsatzsteuer | Indiv. Einzu-richten |

Indiv. Einzu-richten |

Allgemein |

35 |

x |

| Leistungen , für die der Leistungsempfänger die Steuer nach § 13 b UStG schuldet ohne Vorsteuer und 7% Umsatzsteuer | Indiv. Einzu-richten |

Indiv. Einzu-richten |

Allgemein |

36 |

x |

| Leistungen, für die der Leistungsempfänger die Steuer nach § 13 b UStG schuldet ohne Vorsteuer und 16% Umsatzsteuer | Indiv. Einzu-richten |

Indiv. Einzu-richten |

Allgemein |

37 |

x |

| Bauleistungen eines im Inland ansässigen Unternehmers(§ 13b Abs. 1 Satz 1 Nr. 4 UStG) Kennziffer 84/85 UstVA 2005 | x |

x |

x |

x |

x |

| Leistungen, für die der Leistungsempfänger die Steuer nach § 13 b UStG schuldet 7% Vorsteuer und 7% Umsatzsteuer | 3110 |

5910 |

Allgemein |

38 |

x |

| Leistungen, für die der Leistungsempfänger die Steuer nach § 13 b UStG schuldet 16% Vorsteuer und 16% Umsatzsteuer | 3120 |

5920 |

Allgemein |

39 |

x |

| Leistungen , für die der Leistungsempfänger die Steuer nach § 13 b UStG schuldet ohne Vorsteuer und 7% Umsatzsteuer | 3130 |

5930 |

Allgemein |

40 |

x |

| Leistungen, für die der Leistungsempfänger die Steuer nach § 13 b UStG schuldet ohne Vorsteuer und 16% Umsatzsteuer | 3140 |

5940 |

Allgemein |

41 |

x |

Die in der Tabelle vorgeschlagenen Steuerschlüssel 30-41 sind beispielhaft gewählt und können frei vergeben werden.

Die Steuerschlüssel sind je nach Bedarf anzulegen:

Steuerschl. |

%-Satz 1 / UST-Kennz. 1 |

Konto SKR03 |

Konto SKR04 |

%-Satz 2 / UST-Kennz. 2 |

Konto SKR032 |

Konto SKR043 |

Datev St.Schl. |

Gültig ab |

30 |

7,00 / 67 |

1578 |

1408 |

-7,00 / 52 |

1785 |

3835 |

91 |

01.01.2007 |

31 |

19,00 / 67 |

1577 |

1407 |

-19,00 / 52 |

1787 |

3837 |

94 |

01.01.2007 |

32 |

7,00 / -* |

4301* |

5610* |

-7,00 / 52 |

1785 |

3835 |

92 |

01.01.2007 |

33 |

19,00 / -* |

4305* |

5650* |

-19,00 / 52 |

1787 |

3837 |

95 |

01.01.2007 |

34 |

7,00 / 67 |

1578 |

1408 |

-7,00 / 73 |

1785 |

3835 |

91 |

01.01.2007 |

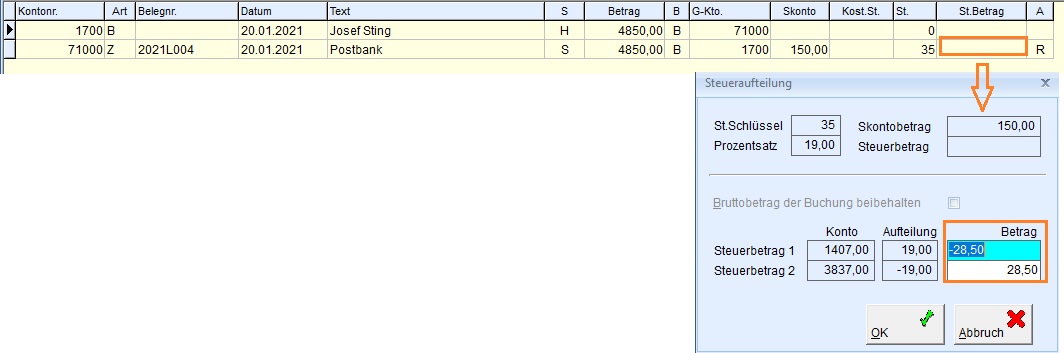

35 |

19,00 / 67 |

1577 |

1407 |

-19,00 / 73 |

1787 |

3837 |

94 |

01.01.2007 |

36 |

7,00 / -* |

4301* |

5610* |

-7,00 / 73 |

1785 |

3835 |

92 |

01.01.2007 |

37 |

19,00 / -* |

4305* |

5650* |

-19,00 / 73 |

1787 |

3837 |

95 |

01.01.2007 |

38 |

7,00 / 67 |

1578 |

1408 |

-7,00 / 84 |

1785 |

3835 |

91 |

01.01.2007 |

39 |

19,00 / 67 |

1577 |

1407 |

-19,00 / 84 |

1787 |

3837 |

94 |

01.01.2007 |

40 |

7,00 / -* |

4301* |

5610* |

-7,00 / 84 |

1785 |

3835 |

92 |

01.01.2007 |

41 |

19,00 / -* |

4305* |

5650* |

-19,00 / 84 |

1787 |

3837 |

95 |

01.01.2007 |

Die angegebenen Konten entsprechen dem Datev-Kontenrahmen 2005 und gelten als Vorschlag. Eigene bereits vorhandene Konten können entsprechend verwendet werden.

* In den Fällen mit nicht abziehbarer Vorsteuer darf kein Umsatzsteuer-Kennzeichen eingegeben werden. Auch die Sachkonten „Nicht abziehbare Vorsteuer“ dürfen kein Umsatzsteuer-Kennzeichen enthalten.

Im folgenden Beispiel wird der Standardfall mit 19 % Vorsteuer und 19 % Mehrwertsteuer für den SKR04 erläutert. Anzulegen sind die Konten:

Konto |

Kontenbezeichnung |

Kontenart |

St.Schl. |

KZ-USt |

1407 |

Abziehbare Vorsteuer nach § 13 b UStG 19% |

Vorsteuer |

0 |

67 |

3837 |

Umsatzsteuer nach § 13 b UStG 19% |

MWSt. |

0 |

x |

5920 |

Leistungen, für die der Leistungsempfänger die Steuer nach § 13 b UStG schuldet 19% Vorsteuer und 19% Umsatzsteuer |

Allgemein |

31 |

x |

5921 *) |

Skonto auf Leistungen, für die der Leistungsempfänger die Steuer nach § 13 b UStG schuldet 19% Vorsteuer und 19% Umsatzsteuer |

Allgemein |

31 |

x |

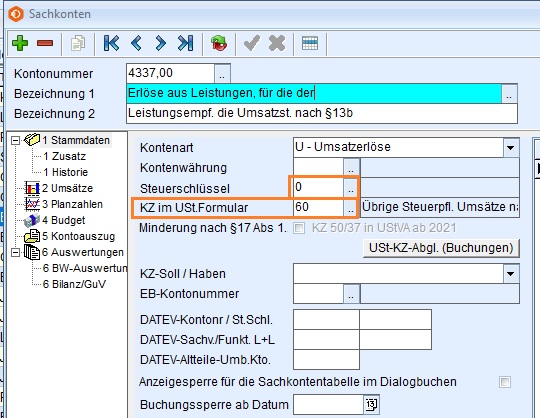

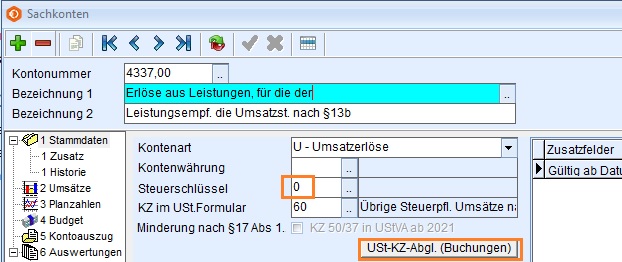

4337 |

Erlöse aus Leistungen, für die der Leistungsempfänger die Steuer nach § 13b UStG schuldet. |

Umsatzerlöse |

0 |

60 |

*) Das Skontokonto ist im DATEV-Kontenrahmen noch nicht deklariert (s.o.).

Der für Bauleistungen ab dem Jahr 2004 angelegte Steuerschlüssel 31 wird in diesem Beispiel weiter verwendet. So sind bereits angelegte Konten nicht neu zu schlüsseln – es muss nur das Kennzeichen 60 bei Konto 4337 ergänzt werden.

Falls z. B. Leistungen ausländischer Unternehmer auszuweisen sind, kann ein beliebiger Steuerschlüssel neu angelegt werden.

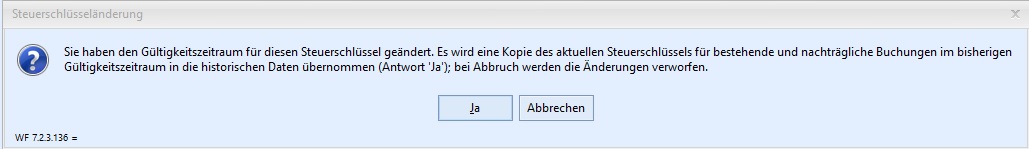

Im bisherigen Steuerschlüssel 31 ist die nicht mehr gültige Kennziffer 54 in die neu gültige Kennziffer 84 (Bauleistungen Inland) zu ändern.

Die Gültigkeit (Gültig ab Datum) des Steuerschlüssels ist einzutragen.

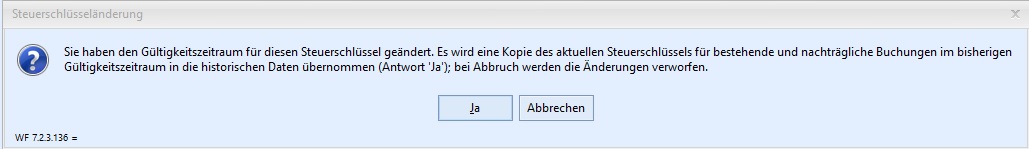

Um sicher zu stellen, dass die bisherigen Buchungen mit Steuerschlüssel 31 mit korrektem Kennzeichen hinterlegt bleiben, geben Sie hier „JA“ ein, damit eine Kopie mit den bisherigen Daten des Steuerschlüssels angelegt wird.

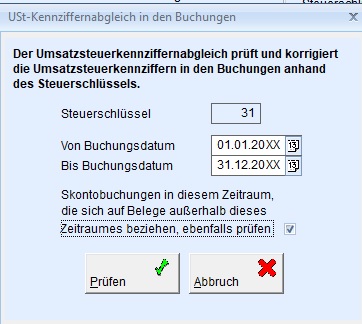

Bereits erfasste Buchungen können auch nachträglich auf die neu eingetragene Kennziffer umgesetzt werden.

Mit Klick auf den Button „USt-Kennziffernabgleich (Buchungen)“ werden alle Buchungen mit dem geänderten Steuerschlüssel geprüft.

Geben Sie den Datumsbereich ein, für den die Prüfung erfolgen soll. In diesem Beispiel ist die Jahreszahl einfach mal mit XX für das tatsächliche Jahr angegeben.

Die Anzahl der gefundenen Buchungssätze mit falscher Kennziffer werden nach Abfrage angegeben und korrigiert.

Sachkonten mit Steuerschlüssel 0 enthalten diesen Korrektur-Button auch. Wird hier ein Kennzeichen eingetragen oder geändert, können für bereits erfasste Buchungen die Kennzeichen korrigiert werden.

Erfassung einer Eingangsrechnung, die nach §13b UStG. zu versteuern ist:

Die Rechnung ist mit dem Gegenkonto 5920 zu erfassen. In der Gegenbuchung errechnet das Programm die Vorsteuer und Mehrwertsteuer zum Rechnungsbetrag. Da diese in der Summe Null ergeben ist in der Steuerspalte kein Steuerbetrag sichtbar. In der Buchungserfassungstabelle unten kann man die Steuerbeträge einsehen, indem man in der Spalte 'St.Betrag' die F4-Taste betätigt.

Erfassung der Zahlung mit Skontoabzug, der nach §13b UStG. zu versteuern ist:

Bei der Zahlungserfassung mit Skonto erfolgt die Rückrechnung der Vor- und Mehrwertsteuer automatisch. Das Skontokonto wird aus dem Steuerschlüssel herangezogen. Im Prüfjournal kann man die gebuchten Skonto- und Steuerbeträge sowie die verwendeten Konten sehen.

Erfassung von Umsatzerlösen nach §13b UStG

Umsatzerlöse nach $13b UStG werden nicht versteuert.

Ab 01.01.2005 sind diese Umsatzerlöse unter Kennzeichen 60 in der Umsatzsteuer-Voranmeldung auszuweisen.

Dieses Kennzeichen ist direkt im Sachkonto einzutragen.